Südzucker-Anleihe: Schwacher Ausblick belastet Kurs

Heute hat Südzucker vorläufige Quartalszahlen vorgelegt. Das Geschäftsjahr von Südzucker endet im Februar und die Zahlen des abgelaufenen Geschäftsjahres sind verantwortlich für die Zahlung des Zinses auf unsere Anleihe. Mitte Januar hatte ich Ihnen die Bedingung unserer Anleihe erläutert, derzufolge eine Zinszahlung ausgesetzt wird, wenn der Cashflow unter 5% des Umsatzes sinkt. Bis Q3 betrug der Cashflow über 7% und aus den vorläufigen Zahlen geht nichts Gegenteiliges hervor, ich gehe daher davon aus, dass der Zinszahlung von 5,25% im Juni nichts im Wege steht.

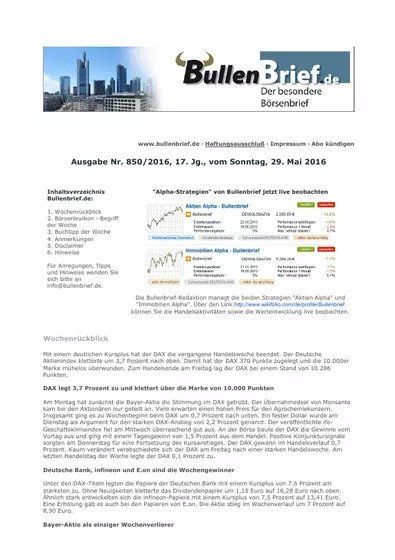

Allerdings gab das Unternehmen einen schwachen Ausblick:

Umsatz und Gewinn würden im laufenden Jahr sinken, 6,8 Mrd. Euro Jahresumsatz rechnet man nun nur noch mit 6-6,3 Mrd. Euro. Auch der Gewinn dürfte auf niedrigem Niveau bei 50-150 Mio. Euro verharren, so das Unternehmen. Das Management spricht von einer Bodenbildung beim Zuckermarkt und erwartet einen Aufschwung. Doch wann dieser Aufschwung erfolge sei unklar.

Die Aktie ist heute um 10% eingebrochen, auch unsere Anleihe notiert mit 4% im Minus und preist damit die Gefahr eines einmaligen Ausfalls der Zinszahlung im Juni 2016 bereits mehr als ein. Denn mehrere Ausfälle halte ich für äußerst unwahrscheinlich, das Management geht bereits mittelfristig von einer Rückkehr zum Gewinnniveau von 500 Mio. Euro aus.

Die Abschaffung der Zuckerquoten in Europa macht den europäischen Markt zum wettbewerbsintensivsten Markt der Welt. Südzucker sei auf diese Änderung vorbereitet, so das Management, und könne auf dem gegenwärtigen Niveau nachhaltig wirtschaften. Sprich: Bleibt der Zuckerpreis auf dem aktuellen Niveau, dann brauchen wir uns um die Zinszahlung keine Sorgen machen. Fällt der Zuckerpreis jedoch weiter, dann könnte es eng werden.

Derzeit notiert die Anleihe bei 89%. ab 2016 werden nicht mehr 5,25% Zinsen ausgeschüttet, sondern nur noch rund 3,1%, was für das derzeitige Zinsniveau noch immer recht gut ist. Selbst wenn die Zinszahlung über mehrere Jahre ausfallen sollte, ist der aktuelle Kurs um 89% in meinen Augen viel zu niedrig. Südzucker ist solide finanziert und erwägt, in den kommenden Jahren eine Marktkonsolidierung aktiv voranzutreiben. Das heißt, man wird im Zweifel andere Zuckerproduzenten kaufen. Das klingt für mich nicht danach, dass wir an einer Rückzahlung dieser Anleihe zweifeln sollten.

Entsprechend werde ich bei der Anleihe dabei bleiben. Wer noch nicht investiert ist, kann heute zu den niedrigen Kursen kaufen. Seien Sie sich jedoch bewusst, dass der mittelfristig attraktive Zins durch das Risiko eines oder mehrerer Zinsausfälle erkauft wird. Ich traue es Südzucker zu, den Cashflow ausreichend hoch zu halten, um einen Zinsausfall zu vermeiden - doch "sicher" ist das nicht. Es ist also keine Position zum weglegen und vergessen, Sie müssen hier am Ball bleiben.

Endgültige Zahlen werden wir am 21. Mai erfahren. Dann werden wir sicherlich auch weitere Details zur Cashflowentwicklung bekommen.

In diesem Artikel erwähnt:

| DE0007297004 | SZU |

.jpg)

.jpg)